华西证券表示最好股票配资,日元套息交易即境外投资者借入日元,即期兑美元等高息币种,获取利差和日元贬值收益。而投资中债则是反向交易,通过锁定远期汇率获取掉期市场隐含的超额利差。境外机构通过外汇掉期锁定远期汇率买入境内债券,大部分存量交易并不会受到影响。而美联储即将进入降息周期,外资不至于转向减持中债。

信托股票配资是一种融资方式,允许投资者借入资金购买股票。与传统贷款不同,信托股票配资由信托公司提供,并以投资者持有的股票作为抵押品。这使得投资者能够以较低的利率借入资金,并放大其投资回报。

面临美联储降息、美元走软,人民币或进入阶段升值。而前期日元升值,触发套息交易反转,引发海外市场大幅波动。投资者也比较担忧,人民币升值会不会引发外资抛售境内短债,冲击国内债券市场?在这种背景下,我们从以下几个角度厘清该问题。

第一,什么是掉期交易?掉期交易与外汇保证金交易的差别在哪?外汇掉期并不附带杠杆。

人民币外汇掉期交易是人民币和外汇之间的互换,约定币种、金额、近端汇率和起息日,远端汇率和起息日。按照约定的近端汇率和起息日与银行进行兑换,同时约定远端汇率和起息日进行反向兑换。外汇掉期交易主要是通过锁定远期汇率规避汇率波动风险,提前锁定成本收益。

相对于外汇保证金交易“以小博大”收益和风险同步扩大,外汇掉期交易的目的是锁定汇率风险,并不附带额外杠杆,是偏向保守的交易类型。

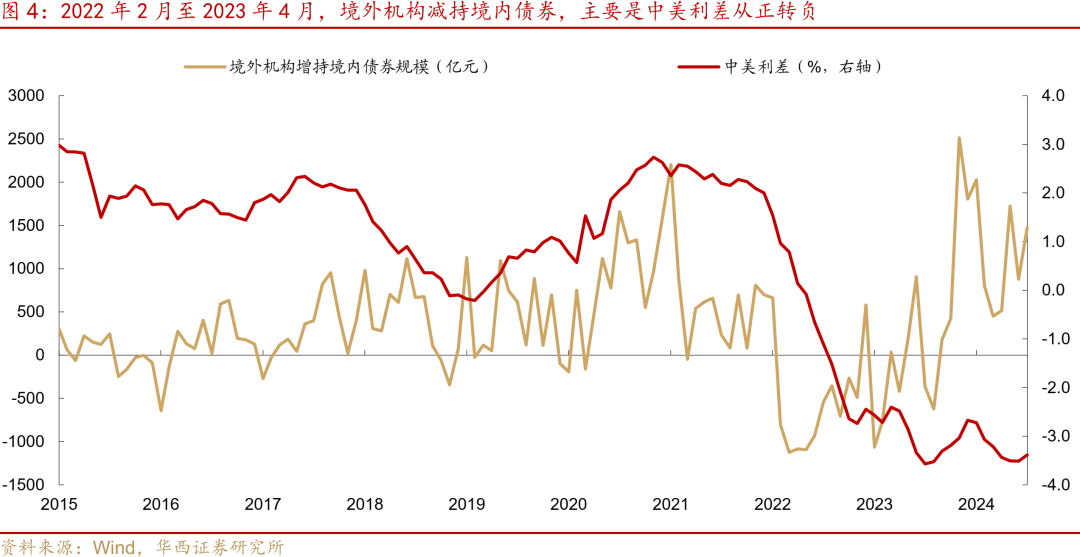

第二,中美利差倒挂,境外机构为什么增持境内债券?掉期市场提供了超额收益。

对于掉期交易,关键在于远期汇率的确定。一般而言,根据利率平价理论,远期汇率可以根据两国相同期限的国债利差和即期汇率计算,即(1+两国同期限国债利差)=远期汇率/即期汇率。对应到掉期市场,远期汇率与即期汇率之差,即为掉期点数。但在现实环境中,利率平价理论未必成立,存在超出理论的部分,也就为套利提供了额外的空间。

例如2024年7月31日,1年期美元兑人民币掉期点数收盘价为-2892,即期汇率为7.2261,对应的远期汇率为7.2261-0.2892=6.9369,可以推算远期汇率隐含的两国国债利差为-4.00%,但当时1年期中美国债利差为-3.31%,也就是存在69bp的超额利差。

境外投资者在掉期市场,通过1年期掉期交易,出让即期美元获得即期人民币,投资1年期中国国债。到期时,再按照此前约定的远期汇率进行反向兑换,即可获得5.42%收益(4.00%+1年期国债收益率),高于投资1年期美债的回报4.73%。如投资1年期同业存单,对应收益高达5.88%。

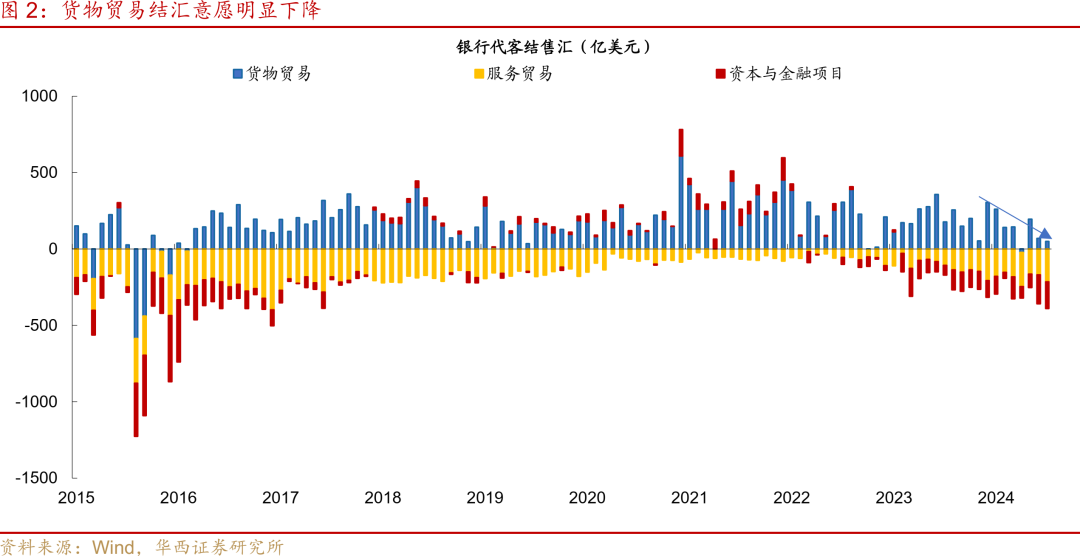

超额收益的存在,可以吸引美元回流境内市场,起到平稳汇率预期的效果。在人民币阶段贬值背景下,出口企业结汇意愿不高,这种超额掉期点数给银行提供了增量美元流动性来源。

同时从对称角度来看,在境外机构换出美元获取超额利差的同时,人民币持有者换取美元,需要付出超额利差以锁定远期汇率,扣除锁汇成本投资美债收益低于投资境内人民币债券,有利于减少境内资金外流。

境外机构因超额利差而持续增持。2023年9月以来,外资在中美国债利差倒挂背景下,持续增持境内债权,托管量增加11314亿元,主要原因在于通过掉期市场锁定相对美债的更高收益。时点上来看,从2023年9月6日至2024年8月23日,掉期隐含的投资1年期国债超额利差持续超过30bp,中位数为67bp。

投资1年期同业存单对应的超额利差中位数更是高达107bp。

第三,境外机构通过外汇掉期锁定远期汇率买入境内债券,是否因即期汇率升值或利差波动而抛售?大部分存量交易并不会受到影响。

由于远期汇率锁定,如1年期国债和同业存单持有至到期,对应的投资收益也是锁定的。因而未来的即期汇率波动和利差波动并不会影响到这类存量交易。如果境外投资者在投资境内债券时,选择更长的期限,可能受到长债利率大幅波动的影响。

但考虑到2023年四季度以来,境外机构增持的境内债券中,同业存单占到了65.8%,可能还有一部分短期限国债,推测中长久期债券的占比并不高。因而,即期汇率波动或利差波动,并不会影响到大部分存量交易,影响的主要是增量流入资金。

近期人民币出现阶段升值,掉期点数从-2900点附近回到-2300点以内。对外资而言,套息的超额收益缩窄至50bp以内,流入境内债市增量外资的步伐可能放缓。

第四,与日元套息交易有何差别?方向相反,日元carry通过承担汇率风险,可以获得更高收益。

8月上旬日股一度大跌,引发套息交易转向。美欧等主要发达经济体经历两年多的加息,普遍处于高利率环境,但日本央行直到近期才加息,成为近两年为数不多的低息币种,也是套息交易较为难得的负债币种。

投资者通过借入低息日元(日元空头),买入美元等高息币种,不仅获得利差收益,因美日高额利差推动日元趋于贬值,不锁定远期汇率,而承担汇率风险的套息交易,可以获得额外的汇差收益。而日本加息催生日元升值预期,侵蚀汇差收益,带动日元空头平仓,引发日元波动。

对比之下,境外投资者借入日元,即期兑美元等高息币种,获取利差和日元贬值收益(不锁汇的资金)。而投资中债则是反向交易,境外投资者出借美元,即期兑换成人民币,通过锁定远期汇率获取掉期市场隐含的超额利差。

在中美利差为正、人民币存在升值预期时(2017-2019部分时段),境外机构买入中国债券,也有部分境外投资者选择不锁定远期汇率,通过承担汇率风险获取人民币升值带来的超额收益。这种主动配置型资金可能相对容易受到汇率波动的影响,但这些资金大部分可能已经在2022美联储加息过程中流出了境内债市。

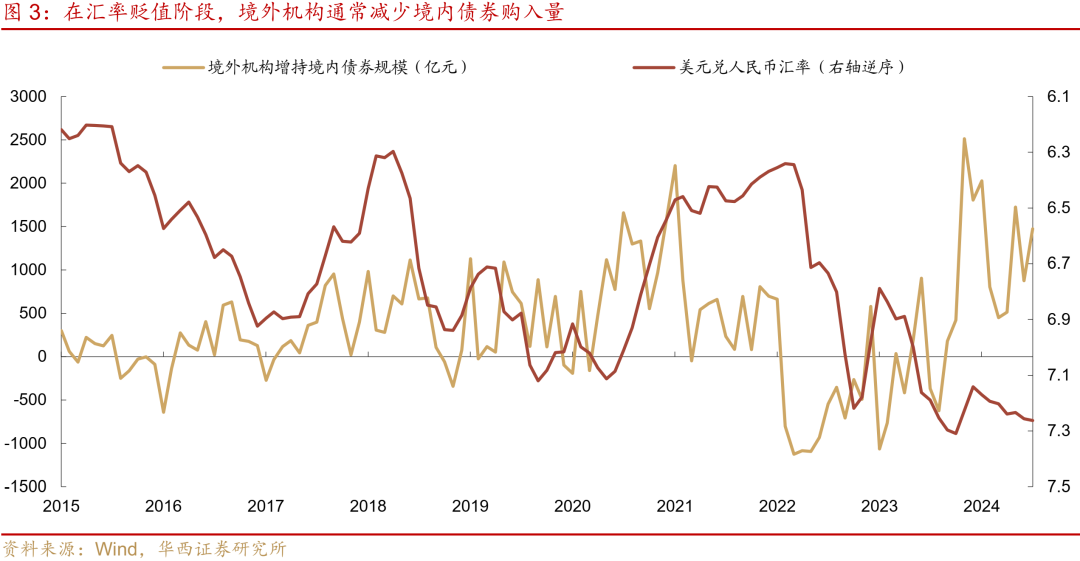

第五,历史上境外机构在什么情况下减持中债?美联储降息会导致外资减持中债吗?

外资减持境内债券主要是两个阶段,分别对应汇率阶段贬值、利差收窄乃至倒挂程度持续加深。一是2015年8月至2016年2月,811汇率之后,人民币汇率阶段调整,外资连续七个月减持境内债券1311亿元,约占存量的20.1%;

二是2022年2月至2023年4月,美联储加息过程中,中美短期利差从200bp+跌至-300bp左右,15个月中有13个月外资持续减持,托管量合计减少9035亿元,约占存量的22.2%。

接下来面临的情况,并非外资单边减持境内债券的情境。美联储即将进入降息周期,人民币被动贬值压力缓和,中美利差倒挂程度有望缩窄。在这种背景下,外资不至于转向减持中债,因为存在两个方向相反的渠道,一是掉期点数收窄,通过掉期市场锁定远期汇率、买入境内短债外资流入量或下降;

二是如人民币进入震荡升值期、叠加中美利差倒挂程度收窄,为获得人民币升值收益,部分外资或继续流入境内债市。

本文作者:肖金川(S1120524030004),来源:郁言债市 ,原文标题:《美联储降息,外资要抛售短债?》

本文作者:肖金川(S1120524030004),来源:郁言债市 ,原文标题:《美联储降息,外资要抛售短债?》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 最好股票配资