炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

优质平台回馈投资者的秘密武器是提供更多的返佣福利和优惠活动。这些平台通常具有较高的信誉和良好的服务质量,他们会通过返佣福利来吸引更多的投资者。此外,优质平台还会提供更多的交易工具和研究报告,帮助投资者进行更准确的投资决策。

相关文章:(1)华泰证券 (2)西部证券(3)国融证券 (4) 甬兴证券 (5)国信证券

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,甬兴证券保荐的IPO“独苗”嘉兴杰特新材料股份有限公司(下称“杰特新材”)拟在北交所上市。

杰特新材申报前夕业绩增速较快,尤其是净利润翻倍。值得一提的是,杰特新材有20%左右的收入来自实控人谈栋立姨父张建平控制的企业宇立新材,且宇立新材还是杰特新材的供应商。

与同行可比公司相比,杰特新材的2023年的净利润增速过快,触及财务欺诈预警信号。同时杰特新材销售费用率又显著低于同行,公司2022年和2023年的营收都在增长,但销售费用却比2021年少,这种不匹配同样考验公司财务数据真实性。

实控人姨夫控制的企业既是大客户又是供应商

杰特新材成立于2010年11月,主营业务是多品类玻纤基布、化纤基布、涂层布的研发、生产和销售。2022年7月,杰特新材在新三板挂牌。2024年6月,杰特新材北交所上市申请获受理。

申报北交所上市前夕,杰特新材的营收和净利润都大幅增长。2020-2023年,公司分别实现营收1.1亿元、1.46亿元、 1.82亿元、 2.08亿元,分别实现归母净利润0.17亿元、0.13亿元、0.16亿元、0.35亿元。

杰特新材业绩大幅增长的背后,离不开公司实控人谈栋立姨父张建平及其女儿张宇(金麒麟分析师)蝶控制的企业——浙江宇立新材料有限公司(下称“宇立新材”)。

2021-2023年,杰特新材向宇立新材销售金额分别为3,161.21万元、2,378.77万元和3,046.14万元,占当期营业收入的比重分别为21.62%、13.1%和14.64%,金额一直居高不下。

巨额的关联交易,一是影响杰特新材业务独立性,二是关乎公司业绩快速增长的真实性。杰特新材表示,宇立新材是国内玻纤窗帘和投影布行业市场占比较大的厂家,公司自成立以来一直与宇立新材保持长期稳定的合作关系,销售规模较大,为公司提供了稳定的收入和利润来源。双方交易主要系各自经营需要和各自行业地位的自然结果,均为正常的市场化交易行为。

更有意思的是,宇立新材还是杰特新材的供应商。2021-2023年,杰特新材向宇立新材采购金额分别为 152.9万元、89.27万元和 81.49万元,占当期营业成本的比重分别为1.44%、0.69%和0.6%。

除了实控人谈栋立姨父控制的企业既是公司大客户又是供应商,还有先锋新材、安徽天元、黄山美澳等供应商、客户重叠的情形。

净利润增速远超同行 销售费用率显著低于同行

数据显示,杰特新材最近两年的净利润增速显著高于同行可比公司。招股书中,杰特新材将国际复材、西大门、温多利、玉马遮阳四家公司作为可比同行公司。

2022年和2023年,杰特新材营收增速分别为24.21%、14.58%,两年复合增长率超过了上述4家同行可比公司。2023年,杰特新材净利润增速分别为23.1%、116.22%,在4家同行可比公司中都是“遥遥领先”。

尤其是杰特新材2023年的翻倍增长的净利润增速,更是一骑绝尘,显著高于同行可比公司。2023年,国际复材净利润同比下滑5成以上;温多利的净利润增速仅次于杰特新材,可增速仅仅刚过20%

中国注册会计师协会发布的《审计技术提示第1号——财务欺诈风险》显示,“与同行业的其他公司相比,获利能力过高或增长速度过快”是财务欺诈风险信号,投资者需高度重视。

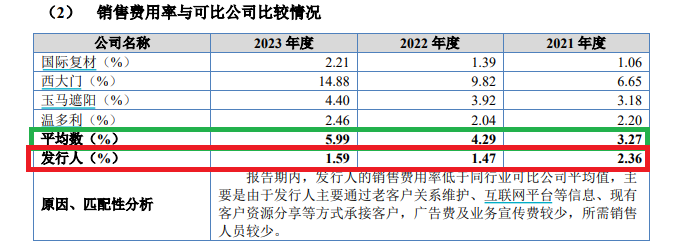

杰特新材净利润增速远超同行,可销售费用率却远低于同行。招股书显示,杰特新材2021-2023年的销售费用分别为344.49万元、267.23万元、329.94万元,占当期营收的比例分别为 2.36%、1.47%、1.59%,显著低于同行可比公司同期均值3.27%、4.29%、5.99%。

来源:杰特新材招股书

来源:杰特新材招股书

杰特新材表示,公司销售费用率低于同行业可比公司平均值,主要是由于公司主要通过老客户关系维护、互联网平台等信息、现有客户资源分享等方式承接客户,广告费及业务宣传费较少,所需销售人员较少。

上文提到,杰特新材有20%左右的收入都销售给了公司实控人谈栋立姨父张建平控制的企业。按照公司解释,关联方的销售是否可以降低销售费用?监管部门曾质疑,关联方有无替杰特新材承担销售费用的情形,杰特新材予以否认。

值得关注的是,杰特新材2022年和2023年的营收都在增长,但销售费用却比2021年少,这种不匹配关乎公司财务数据真实性。

报告期内实控人是否变动存疑

杰特新材的保荐券商为甬兴证券,甬兴证券是宁波国资旗下一家比较年轻的券商,成立于2020年。截至2023年12月31日,宁波开发投资集团有限公司和宁波市金融控股有限公司合计持有甬兴证券100%股权。

2023年,甬兴证券营收为3.28亿元,归母净利润为-1.6亿元。作为一家营收规模十分袖珍且亏损的小券商,甬兴证券在目前竞争惨烈、马太(金麒麟分析师)效应明显的行业环境中,面临的是生死存亡的考验。

2023年,甬兴证券投行业务手续费净收入为1.33亿元,基本上来自债权承销收入,股权承销收入仅0.09亿元。

目前,甬兴证券在审的股权承销保荐项目仅有1家(以交易所受理为标准,不包含已终止及已注册企业),该项目就是杰特新材。

招股书显示,杰特新材的实控人为谈栋立、张玉江二人。目前,谈栋立持有公司 11,316,700 股,占公司总股本的 33.19%;张玉江持有公司 3,233,300 股,占公司总股本的 9.48%。谈栋立、张玉江二人签署了《一致行动人协议》,合计持有公司14,550,000 股,占公司总股本的 42.67%。

值得注意的是,谈栋立、张玉江二人是在2021年12月份签订的一致行动协议。2021年12月之前,二人并没有法定及约定的一致行动人关系,即二人既不是亲属关系也不是其他法定意义上的共同实控人关系。

可杰特新材却称:报告期初(2021年1月1日)至今,公司控股股东、实际控制人未发生变动。2021年12月份之前双方没有签订一致行动协议,如何认定二人就是共同实控人?

在杰特新材挂牌新三板时(2022年6月),公司称本着“以实事求是为原则,尊重公司的实际情况”的理念,并经各股东事实上的认可,杰特新材将其实际控制人认定为谈栋立、张玉江。彼时,谈栋立持有杰特新材27.88%股份,张玉江持有9.35%股份,二人的股份只有加起来才超过了30%。

杰特新材说的实际情况是:谈栋立、张玉江分别是公司的第一大、第二大自然人股东,亦是公司的主要创始人,共同创建了公司的采购、生产、销售等经营管理体系。自2010年11月公司成立之日起,谈栋立担任公司的执行董事、法定代表人,并全面主持公司的经营管理工作;张玉江担任公司的监事,并全面负责公司的技术研发工作。变更设立为股份公司之后,谈栋立担任公司董事长兼总经理,张玉江担任公司董事兼副总经理,主要负责事务未发生变化。因公司的高新技术企业性质,谈栋立、张玉江两人的工作内容对公司的经营发展都起到非常关键的作用。谈栋立、张玉江两人对公司的经营方针、经营管理及财务决策(包括对公司高级管理人员的提名和任免)等方面拥有决定性支配作用,且在董事会、股东(大)会上意见一直保持一致。

那么,杰特新材说的实际情况能否满足监管规则的要求? 根据《全国中小企业股份转让系统股票挂牌审查业务规则适用指引第1号》相关规定,“申请挂牌公司股东之间存在法定或约定形成的一致行动关系并不必然导致多人共同拥有公司控制权的情况。公司认定多人共同拥有公司控制权的,应当充分说明所依据的事实和证据。”

根据上述规定,谈栋立、张玉江两人即便签署了一致行动协议都不一定构成共同实控人,更何况2021年12月之前没有签署一致行动人协议前,如何构成共同实际控制人?2021年1月至2021年12月二人签署一致行动协议前,杰特新材的实控人是否能够确定是上述两人?公司北交所上市申报期内的实控人是否发生了变化?

杰特新材给出的实际情况是否具备说服力?从上文表述看,谈栋立是公司持股比例最高的大股东、大老板,而张玉江是小股东。谈栋立一直是董事长(有限责任公司的执行董事相当于董事长)、总经理,负责全面工作和重大事项的经营决策;而张玉江是监事、副总经理,主管研发。

从上述二人的持股比例及任职及分工来看,从二人不是亲属或其他法定一致行动人的事实看,如果谈栋立与张玉江不签署一致行动协议而认定二人为杰特新材共同实际控制人,说服力或不足。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察国内期货配资交易平台